INVESTIRE SULL’ARTE CONTEMPORANEA. UN MERCATO GLOBALIZZATO E DEMOCRATICO, APERTO A TUTTI

A cura dell’Avv. Pierluigi Piselli e della Dott.ssa Serena Nardoni

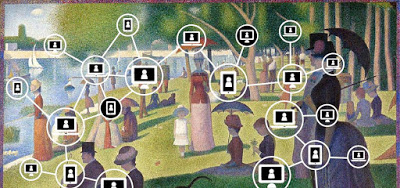

In un clima economico in crescente fermento, il sistema dell’Arte sta conoscendo una proficua stagione, guidata da nuovi veicoli di investimento che passano in prima battuta per la crescita del canale online. Un medium, quello digitale, che ha abbattuto le barriere economiche e sociali.

Dal 2017 il mercato dell’arte è cresciuto del 12%, raggiungendo quota 54,7 miliardi di euro. Un risultato che tuttavia ancora esclude una larga fetta di potenziali investitori.

Il fatto assume ancor più rilevanza se si considera che le opere d’arte “milionarie” rappresentano il 57% del mercato, ma solo l’1% di esse si traduce effettivamente in una transazione. Ne consegue che gli acquirenti si concentrano per il restante 99% sull’acquisto di opere che sono sensibilmente al di sotto del milione di euro. È un dato, questo, particolarmente allarmante e contraddittorio, se consideriamo che è lo stesso sistema dell’Arte a veicolare le quotazioni di un artista, soprattutto per quanto riguarda il settore dell’Arte Contemporanea. Ne consegue che lo stesso mercato, nelle figure di galleristi e case d’asta in primis, contribuisce ad alimentare la distanza tra Arte e compratori.

Secondo quanto riportato da Deloitte – Report 2019, dal 2014 il mercato dell’arte online ha visto una crescita progressiva, con un exploit globale del +24% nel 2015, e un generale trend positivo del +10-15% negli anni successivi, che oggi delinea un mercato pari a $4,2 Mld. Attualmente permane una velata mancanza di fiducia insita nel web. Sotto accusa sarebbe la scarsa trasparenza del sistema, soprattutto in riferimento ai prezzi. Difficile stabilire se un’opera d’arte, presentata al pubblico delle gallerie per la prima volta, sia stata valutata per il suo effettivo valore. In questo senso sono state avviate numerose sperimentazioni in ambito tecnologico. È sempre maggiore l’attenzione del mondo dell’Arte per strumenti quali criptovalute e blockchain. Il primo caso mondiale di vendita in bitcoin risale al 2017: la casa d’aste Sant’Agostino di Torino ha registrato, con un’asta di design, circa 800.000 accessi online e un fatturato di 1,2 milioni di euro, di cui il 7% è stato corrisposto in criptovaluta.

Sul fronte blockchain, è stata la nota casa d’asta inglese Christie’s a fare da avanguardia nell’asta dedicata alla collezione di Barney Ebsworth presentata a New York nel novembre 2018.

Non da ultimo, altra risorsa che sta giocando un ruolo fondamentale nell’apertura del sistema dell’arte alla Millennial Generation è la capillare diffusione dei social media. Si prenda ad esempio Instagram, che conta un miliardo di profili mensili attivi e abbraccia il 31% degli utenti Internet tra i 25 e i 34 anni. Si tratta di un audience che per il 40%* circa è costituito da laureati di nazionalità europea e americana, con presunta carriera professionale già avviata, il che ne determina una potenziale capacità economica che, attraverso il web può essere veicolata verso nuove prospettive di investimento.

In questo senso, la ricettività alle nuove tecnologie e la familiarità con questi canali di comunicazione e compravendita, identifica nella fascia d’età cui si è fatto riferimento il veicolo più promettente per la trasmissione di un nuovo concept di investimento, che passi sia per la capillare diffusione dell’opera d’arte –includendo un pubblico più giovane ed informato, che per la smaterializzazione dell’oggetto.

Questo comporta il delinearsi di una nuova figura di “collezionista” slegata dal bisogno di possesso e votata all’investimento, che passa per canali di condivisione sociale ed inclusività.

Una tendenza, quest’ultima, che da decenni interessa gruppi industriali, banche, assicurazioni, ma che recentemente ha coinvolto anche i professionisti, con importanti risvolti ed opportunità per il mondo del Diritto. Questo fenomeno, che riguarda in primis l’arte contemporanea, ha avuto una risonanza tale da richiedere l’allestimento di nuove figure professionali, quali gli art advisors, che si configurano come consulenti finanziari esperti d’arte, messi a disposizione dai suddetti soggetti per guidare i propri clienti nell’investimento, fornendo consigli di carattere legale e assicurativo. Viene da chiedersi perché investire in Arte. Le ragioni sono molteplici e si fondano sull’idea di prestigio associato all’Arte, che resterà indubbiamente invariata, indipendentemente dal valore di mercato dell’artista o dell’opera in sé.

Si spazia dal consolidamento dell’immagine del proprio brand e della comunicazione esterna, alla necessità di porre in essere un investimento diversificato, che tenga conto di quei valori di condivisione ed inclusione sociale già evidenziati. In questo senso, sono stati recentemente introdotte nuove opzioni di investimento nel mercato dell’arte, che ampliano il bacino di investitori.

Sono nate, ad esempio, piattaforme di trading online di Arte Contemporanea, vere e proprie gallerie attive sul web che prevedono l’acquisto di opere d’arte a quote, lasciando al compratore la possibilità di ponderare l’ingenza dell’investimento.

In questo senso, emblematico è il caso della Feral Horses, una startup londinese fondata nel 2014 da tre under 25 (non a caso) e che ha portato avanti, con successo, l’idea di comproprietà dell’opera d’arte.

Il modello di business proposto si articola in due aree distinte:

1. Il mercato privato, che fornisce agli artisti stessi una vetrina per l’esposizione e la vendita dei propri lavori. In questo senso è possibile acquistare da un minimo dello 0,1% ad un massimo del 20% del valore a quote del pezzo, per un periodo di tempo pari a 45 giorni e una soglia minima di vendita affinché l’operazione sia validata. In caso contrario, la proprietà dell’opera d’arte rimane in capo all’artista, che può scegliere, a monte, di riservarsi una parte delle quote totali.

2. Nel caso la vendita abbia successo, l’opera entra nel mercato secondario. Si apre quindi la trattativa tra gli utenti della piattaforma, i quali possono rivendere le quote precedentemente acquistate, stabilendone il prezzo.

Il fine ultimo di Feral Horses è quello di “gestire le opere d’arte in modo produttivo e proattivo per un periodo, definito di volta in volta. A tale scopo, le opere dovranno essere esposte presso terze parti […]”**. Con ciò s’intende che Feral Horses non si limita a fare mero commercio di oggetti destinati a rimanere confinati entro le mura di un collezionista o nello studio d’artista, ma li rende disponibili al pubblico, organizzando eventi dedicati, coincidenti col periodo di apertura dell’asta online, per incentivare gli investitori all’acquisto e far conoscere il lavoro dell’artista.

Nella stessa direzione muove anche un’altra realtà emergente, quella di ArtSquare, una piattaforma in cui le opere d’arte del mondo reale vengono trasformate in azioni, vendute e scambiate tra i proprietari in uno spazio online dedicato. In un primo step l’opera viene virtualmente frammentata (o meglio, tokenizzata), in unità di eguale valore, le c.d. Digital Art Shares o DAS, che si comportano come azioni reali e negoziabili, legate all’opera d’arte. Una volta generate le DAS, ArtSquare lancia una vendita in tempo reale per l’acquisto delle azioni, che si chiuderà all’esaurimento delle stesse o entro il termine concordato.

Questo processo si sviluppa con l’apporto della tecnologia blockchain, che garantisce la sicurezza delle operazioni sia nell’acquisto diretto che nel mercato secondario. Le transazioni sono certificate attraverso l’emissione di smart contracts che, registrati sulla piattaforma, proteggono e definiscono i diritti di proprietà sulle DAS.

A seconda della rilevanza dell’investimento, ArtSquare prevede un periodo di possesso fisico dell’opera d’arte oggetto dell’investimento, pari a 6 mesi.

Altro canale di investimento indiretto è rappresentato dall’art fund, che consiste nell’allestimento di una collezione investendo in quote d’arte – di concerto con altri soggetti, il cui valore si presume possa crescere durante il ciclo di vita del fondo e generare utili, in prospettiva di una futura vendita. Non è necessaria una particolare expertise nella materia oggetto d’acquisto: all’investitore si richiede “solo” una soglia minima di ingresso da spendere in quote. Queste vengono vincolate per un lasso di tempo che va dai 5 ai dieci anni (a seconda che si tratti di un investimento a breve o lungo termine), concluso il quale le opere sono rivendute e il ricavato ridistribuito tra gli investitori.

I vantaggi dell’investire in Arte passando per gli Art Fund sono evidenti: abbattimento dei costi di assicurazione e conservazione, riduzione delle spese d’acquisto in termini di Buyer’s Premium e possibili vantaggi fiscali che variano da Paese a Paese.

Si tratta di un contesto ad ampio respiro, che non può prescindere da valutazioni elementari circa la naturale definizione di cosa sia, in ambito strettamente finanziario, un’opera d’arte. Le case d’asta si configurano, secondo un’ottica meramente d’investimento, come “Borse”, incrociando domanda e offerta in cambio di una commissione, con un occhio sempre attento all’andamento del mercato.

Il primo fondo d’investimento d’arte, in questo senso, è stato il Fernwood, istituito da Bruce Taub nel 2003. L’idea era quella di instillare una prospettiva di mercato dell’arte più democratico e accessibile. Una via alternativa agli asset finanziari tradizionali che, però già nel 2006 si è estinto.

A questo punto c’è da interrogarsi in merito all’assimilazione dell’oggetto d’arte ad un asset finanziario, in virtù delle specifiche caratteristiche che ne determinano il valore artistico. In questo senso si è espressa una sentenza della Cassazione Civile del 12 marzo 2018, n. 5911, con la quale si è stabilito che un contratto avente ad oggetto un’opera d’arte, a determinate condizioni, possa essere qualificato come “prodotto finanziario”, ai sensi del’art. 1, co. 1, lett. u del TUIF.

Nel caso in esame, una società si faceva promotrice, al pubblico, di un articolato meccanismo contrattuale in base al quale si offrivano in sottoscrizione contratti di compravendita di opere d’arte ad un prezzo “scontato” rispetto a quello di listino, in percentuale variabile tra il 5% e il 7%, presupponendo di ottenere, una volta sopraggiunta la conclusione del contratto nei termini prefissati, la restituzione dell’importo versato in sede d’acquisto, maggiorato della stessa percentuale, facendo figurare il prezzo in linea con quello “di listino” al momento della stipula del contratto. L’operazione era classificabile, quindi, come acquisto di un’obbligazione zero coupon, anche in virtù del fatto che il 90% degli acquirenti aveva esercitato il proprio diritto di retrocedere le opere.

Il godimento materiale dell’opera d’arte prima della retrocessione, così come l’assenza dell’obbligo contrattuale di restituzione della stessa al momento della scadenza contrattuale, si ponevano come elementi accessori del contratto, in luogo della restituzione di quanto speso al momento dell’acquisto, con incremento degli interessi. Inoltre, alla scadenza del contratto si prevedeva anche la possibilità di restituire obbligazioni di una delle società operanti, in luogo delle somme investite.

La decisione della Corte di Cassazione è sostenuta dal fatto che il contratto di investimento si declina come schema atipico comprensivo di ogni forma di investimento finanziario, a prescindere dalla natura o dal tipo contrattuale adoperato. Tuttavia, nel caso di “investimento finanziario di beni materiali suscettibili di godimento”, presupposto fondante è la trasferibilità fisica del bene in capo all’acquirente (al fine di assicurarne, appunto, il godimento).

I ricorrenti, in sede di Corte di Cassazione, hanno sostenuto che l’operazione fosse un semplice meccanismo di compravendita di opere d’arte, che lasciasse all’acquirente la facoltà di recedere.

Sebbene il contratto di investimento non sia tipizzato dal TUIF e la natura aperta del prodotto finanziario dia adito alla creatività del mercato e ad una definizione ampia dell’operazione, è necessario, a tutela degli investitori, consentire di ricondurre nell’ambito della disciplina anche forme di prodotti finanziari non esplicitamente nominati dal TUIF.

In questo senso si riporta come forma di investimento di natura finanziaria ogni conferimento di denaro da parte del soggetto investitore con un’aspettativa di profitto rispetto alla somma anticipata, in un determinato lasso di tempo e con un tasso di rischio.

Il caso esaminato si presta a valutazioni operative.

In primo luogo occorre segnalare la complessità di schemi contrattuali che debbono necessariamente coniugarsi con il dettato normativo vigente. Operare in maniera non conforme costituisce un grosso rischio per l’operatore.

In secondo luogo si deve evidenziare come operazioni innovative, quali quelle dell’arte a quote, ovvero di art lending ed altre similari, possono essere favorite da strumenti innovativi, quali ad esempio la blockchain. Il tutto deve però essere sempre attentamente valutato sotto il profilo della compatibilità degli schemi contrattuali utilizzati con l’ordinamento giuridico di riferimento. Ed infatti, se da una parte lo strumento della blockchain è per sua natura al di sopra dei confini dei singoli stati (proprio perché opera in rete), dall’altra il sistema deve poi conformarsi ai singoli ordinamenti, nel momento in cui dal virtuale ci si sposta al reale.

*Media OCSE 2017

**Punto 11.2 Termini e condizioni d’uso